Европа

Индекс потребительского доверия в Великобритании в июне упал до минимума за последние 22 года. Столь резкое падение вызвано итогами референдума, в ходе которого большинство британцев приняли решение покинуть Европейский союз. По данным исследования, моральный дух граждан Британии упал до отметки минус 9. Для сравнения, месяцем ранее показатель был на уровне минус 1. Такой же низкий показатель индекса потребительского доверия в стране фиксировался в декабре 1994 года, отметили авторы опроса.Референдум по вопросу выхода Великобритании из Евросоюза состоялся 23 июня. Сторонники Brexit одержали победу на референдуме с 51,9% голосов, против выступили 48,1%.

Как это может отобразится на экономике страны и британской валюте включительно? Конечно, хоть экономика Великобритании и не в лучшем состоянии, но демонстрирует позитивные результаты. Что касается британского Фунта, то тут стоит совсем другая ситуация. Теперь после референдума Фунт не восстановит свои позиции, как минимум ближайший год.Лучшее исполнение ордеров для скальпинга – Gerchik & Co открой счет

На данный момент валютная пара GBP/USD торгуется возле уровня 1.2936$. Поддержка расположилась не далеко от этой цены и фундаментальные данные говорят о том, что фунт будет и дальше демонстрировать падение. Тем временем, пока всеобщее внимание было отвлечено на экономические последствия “брексита”, финансовая система Италии подошла вплотную к кризисному состоянию. За две последних недели индекс итальянского банковского сектора упал на 30%. Хуже всего дела обстоят в старейшем европейском банке Monte dei Paschi di Siena, который накопил рекордное количество невозвратных кредитов. Эксперты опасаются, что итальянские проблемы будут иметь далеко идущие последствия.

Тем временем, пока всеобщее внимание было отвлечено на экономические последствия “брексита”, финансовая система Италии подошла вплотную к кризисному состоянию. За две последних недели индекс итальянского банковского сектора упал на 30%. Хуже всего дела обстоят в старейшем европейском банке Monte dei Paschi di Siena, который накопил рекордное количество невозвратных кредитов. Эксперты опасаются, что итальянские проблемы будут иметь далеко идущие последствия.

Выступая перед комитетом по экономическим делам Европарламента, европейский комиссар по финансовым вопросам Валдис Домбровскис объяснил проблемы итальянских банков их низкой доходностью и большим числом безнадёжных ссуд. Правительство Маттео Ренци ведёт переговоры с Брюсселем о рекапитализации проблемных банков деньгами из государственной казны.

Такая мера противоречит принятому в 2014 г. в ЕС запрету на привлечение денег налогоплательщиков для спасения частных банков. На уважении этого запрета настаивает Германия, но итальянское правительство напоминает, что большинство акционеров и держателей облигаций итальянских банков это физические лица.Получи бесплатный доступ к уникальным сервисам – открой счет в Gerchik & Co

США

Доходность казначейских облигаций США выросла в четверг после выхода превысивших прогнозы данных о рабочих местах в США, за день до публикации ключевого отчета о занятости за июнь. Напомню, сегодня в 15.30 по МСК будет опубликована статистика по занятости в США. Число рабочих мест в частном секторе США в июне выросло на 172.000 после увеличения на пересмотренные 168.000 в предыдущем месяце, свидетельствуют данные компании Automatic Data Processing Inc. Число обращений за пособием по безработице за минувшую неделю сократилось до 254.000, тогда как аналитики, основываясь на предварительных данных, прогнозировали рост до 270.000. Официальный отчет о занятости за июнь будет опубликован в пятницу. Опрошенные Рейтер экономисты ожидают роста числа рабочих мест на 175.000 после увеличения лишь на 38.000 в мае. Хотя доходность госбондов выросла в ходе торгов, она все еще близка к минимумам, зафиксированным в среду, из-за сохранения опасений о глобальном росте и более высоких ставок в США по сравнению с другими странами. Стоимость 30-летних казначейских облигаций снизилась на 10/32, доходность составила 2,165 после достижения рекордного минимума 2,098 процента в среду. Стоимость индикативных 10-летних госбондов также упала на 10/32, доходность составила 1,420 процента после рекордного минимума среды 1,321 процента.Доходность двухлетних и трехлетних гособлигаций достигла недельных пиков 0,617 процента и 0,716 процента после падения до минимумов полутора недель в среду.

Нефть

Международный валютный фонд (МВФ) проанализировал стратегию развития ОПЕК от 2014 года и выяснил, что тактика на сохранение рыночной доли, упомянутая в ней, не работает: цены на "черное золото" к 2020 году могут вырасти до 58-75 долларов за баррель, если ОПЕК поступится лишь небольшой рыночной долей, следует из рабочих документов фонда. В анализе отмечается, что ставка ОПЕК на демпинг и вытеснение США не оправдалась — американский сланец оказался крайне жизнеспособным."ОПЕК занимает 42% рынка, против 35%, если бы он приспосабливался к новым реалиям рынка. Меньшим из зол для ОПЕК в будущем было бы стремление к достижению равновесия рынка", — говорится в документе. Согласно одной из моделей МВФ, в случае сохранения давления издержек из-за демпинга на производство сланцевой нефти в США, рыночная цена составит 58 долларов за баррель к 2020 году при доле ОПЕК 41% (сокращение на 1%).

"В случае, если поставки стран ОПЕК снизятся на 7 миллионов баррелей в день, рыночная доля ОПЕК будет 35 %, а цена нефти 75 долларов за баррель", — говорится в документе.

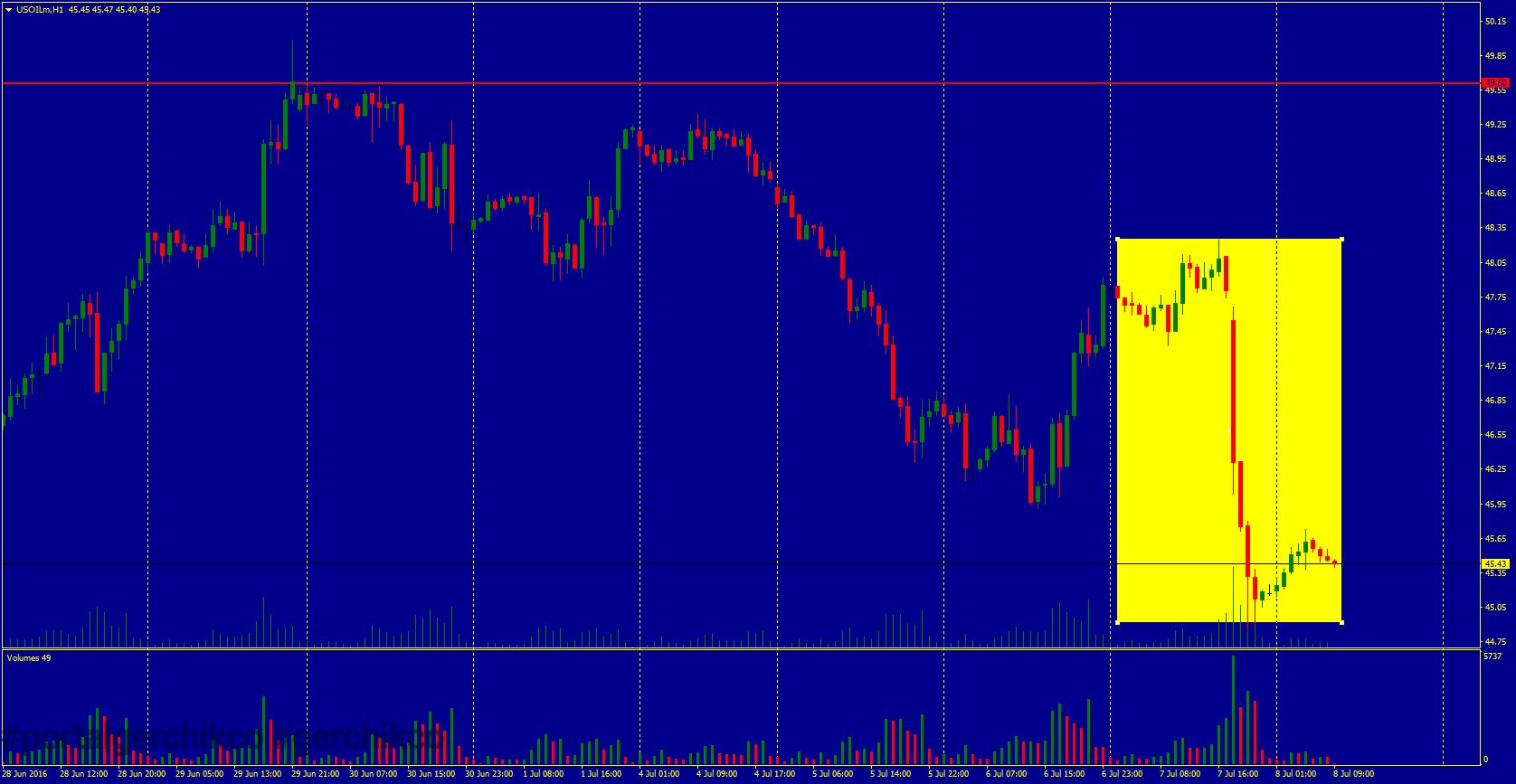

В июне МВФ на 1 доллар повысил прогноз средней цены на нефть на 2016 и 2017 годы – до 36 и 42 долларов за баррель соответственно. Долгосрочный прогноз до 2021 года гласил, что цены стабилизируются на уровне 51 доллар за баррель. Хоть и МВФ говорит о повышении цен на нефть, но в данный период они не готовы расти. Цены на нефть вернулись на отрицательную территорию в четверг после выхода данных о сокращении запасов в США за прошедшую неделю, практически совпавших с прогнозами аналитиков и разочаровавших инвесторов, которые ждали более значительного снижения. На сегодняшних торгах нефть отыграла часть утерянных позиций. На данный момент (9.00 по МСК) фьючерс на нефть марки Brent торгуется возле отметки 46.80$ за баррель, WTI – 45.41$за баррель. Запасы нефти в США снизились за неделю, завершившуюся 1 июля, на 2,22 миллиона баррелей до 524,4 миллиона баррелей, сообщило Управление энергетической информации (EIA) в четверг. Запасы снизились седьмую неделю кряду.

Однако данные EIA практически совпали с падением на 2,3 миллиона баррелей, которого ожидали опрошенные Рейтер аналитики, и оказались значительно меньше сокращения на 6,7 миллиона баррелей, о котором сообщил Американский институт нефти в среду.

Запасы нефти в США снизились за неделю, завершившуюся 1 июля, на 2,22 миллиона баррелей до 524,4 миллиона баррелей, сообщило Управление энергетической информации (EIA) в четверг. Запасы снизились седьмую неделю кряду.

Однако данные EIA практически совпали с падением на 2,3 миллиона баррелей, которого ожидали опрошенные Рейтер аналитики, и оказались значительно меньше сокращения на 6,7 миллиона баррелей, о котором сообщил Американский институт нефти в среду.

Интересно

- Франция рассчитывает привлечь на свою территорию крупные банки и финансовые компании, которые в настоящее время располагаются в Лондоне. Такие финансовые гиганты как HSBC и J.P. Morgan накануне британского референдума о членстве в ЕС угрожали покинуть лондонский сити и перебраться на континент в случае победы “брексита”.Выступая перед ассоциацией Paris Europlace, лоббирующей интересы финансистов, премьер-министр Франции Мануэль Вальс заявил, что у Парижа есть все шансы стать финансовой столицей Европы, и призвал французских экспатов в Лондоне возвращаться на родину. С этой целью он обещал снизить налоговую нагрузку, которая является во Франции одной из самых обременительных в ЕС (33% с доходов корпораций).

- Антивирусная компания Avast выкупит 100% акций своего конкурента AVG. Об этом сообщил президент компании Avast Винсент Стеклер.Улучшает результаты торговли – “Конструктор торгового алгоритма” — создай алгоритм бесплатно

Уже через несколько месяцев компании станут единым целым. Предполагается, что число пользователей продуктов объединенной компании (корпоративных и физических лиц) достигнет 410 млн, из них 160 млн — пользователи мобильных устройств. Две компании более 15 лет существовали независимо друг от друга, обе они были основаны в 1991 году в разных городах в Чехии. Как пишет Стеклер, «их нередко путали друг с другом». Avast остался непубличной компанией, зато акции AVG долгое время были выставлены на Нью-Йоркской бирже. Данный аналитический обзор не является прямой рекомендацией к торгам и носит исключительно информативный характер. Личный кабинет